Työeläkesijoitukset ja veroparatiisit

Työeläkkeiden osittaisen rahastoinnin vuoksi työeläkevakuuttajat ovat merkittäviä sijoittajia ja siten finanssisektorin toimijoita. Työeläkevarat on lain mukaan sijoitettava tuottavasti ja turvaavasti. Työeläkevakuuttajien sijoitustoiminnassa huomioidaan myös vastuullisuus. Sijoitussalkkua hoidettaessa tarkastellaan ympäristöön, yhteiskuntaan ja hyvään hallintotapaan liittyviä seikkoja. Päämääränä on edistää sijoitusten tuoton ja riskin suhdetta.

Tämän tietopaketin sisältö

- Miksi työeläkevaroja sijoitetaan ulkomaille?

- Miten ulkomaiset sijoitukset jakautuvat maantieteellisesti?

- Minkälaisiin sijoituskohteisiin ulkomaille sijoitetaan?

- Miksi rahastojen ja välillisen sijoittamisen käyttö on lisääntynyt työeläkevarojen sijoittamisessa?

- Mitä seurauksia olisi sillä, jos työeläkevarojen sijoittamista ulkomaisiin kohteisiin rajoitettaisiin?

- Miksi hyvien tuottojen tavoittelu ohjaa niin voimakkaasti työeläkesijoittamista?

- Mitä veroparatiiseilla tarkoitetaan?

- Miten työeläkesijoituksia voi päätyä niin sanotuissa veroparatiiseissa toimiviin yrityksiin?

- Mikä osuus työeläkevaroista on sijoitettu matalan verotuksen maissa toimiviin kohteisiin?

- Kannattavatko työeläkevakuuttajat veroparatiiseja?

- Kiertävätkö työeläkevakuuttajat veroja?

- Toisiko veroparatiisen kieltäminen lisää verotuloja Suomeen?

- Miten veronkiertoon voitaisiin puuttua?

- Otetaanko työeläkevarojen sijoittamisessa mitenkään huomioon sijoittamisen vastuullisuutta?

- Häviääkö työeläkerahaa veroparatiiseihin?

- Mitä etua on nykyiselle tai tulevalle eläkkeensaajalle siitä, että sijoituskohteiden verotus ei ole kaksin- tai kolminkertaista?

1. Miksi työeläkevaroja sijoitetaan ulkomaille?

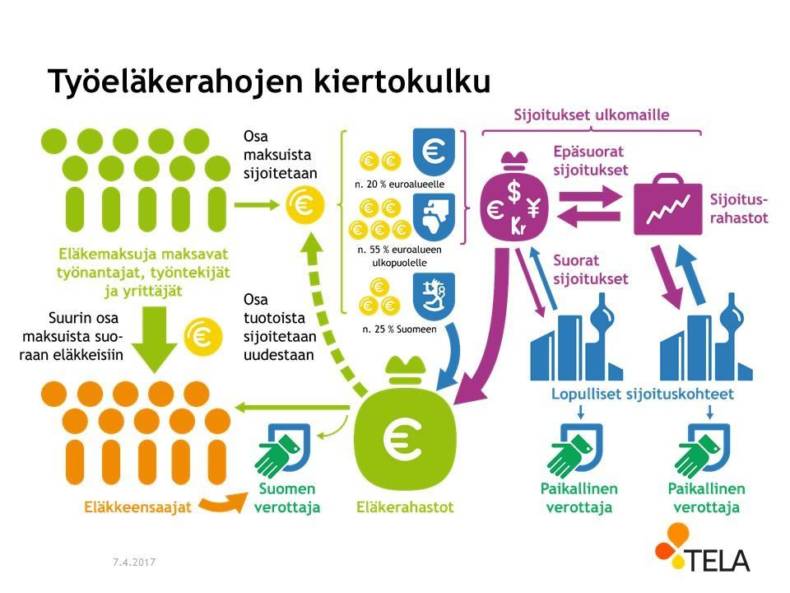

Osa yksityisaloilla kerättävistä työeläkemaksuista rahastoidaan, ja varat sijoitetaan rahoitusmarkkinoille sekä kotimaassa että ulkomailla. Esimerkiksi vuonna 2023 hieman alle viidesosa työntekijöiltä ja työnantajilta perityistä työeläkemaksuista siirrettiin rahastoihin. Suurin osa käytetiin suoraan samana vuonna maksettaviin työeläkkeisiin.

Vuoden 2024 lopussa työeläkevaroja oli yhteensä 271 miljardia, joista noin 81 prosenttia eli 219 miljardia oli sijoitettu Suomen ulkopuolelle.

Tuorein tieto viimeisimmän vuosineljänneksen lopulta löytyy Eläkevarojen määrä -sivultamme.

Työeläkevakuuttajilla on lakisääteinen velvollisuus hajauttaa sijoituksensa. Työeläkevarat sijoitetaan hajautetusti erilaisiin kohteisiin ja eri puolille maailmaa, jotta saadaan hallittua sekä riskejä että tuottoja. Sijoituksille tavoitellaan mahdollisimman hyvää tuottoa sallitulla riskillä.

2. Miten ulkomaiset sijoitukset jakautuvat maantieteellisesti?

Vuoden 2024 lopulla ulkomaille sijoitetuista varoista euroalueelle oli sijoitettu 20 prosenttia ja euroalueen ulkopuolelle 80 prosenttia. Euroalueen ulkopuolella sijoituksia on esimerkiksi Ruotsissa, Sveitsissä, Iso-Britanniassa ja USA:ssa. Viime vuosina sijoituksia on suunnattu entistä enemmän myös kehittyviin maihin, joiden nopea talouskasvu mahdollistaa korkeammat tuotot.

Tuorein tieto viimeisimmän vuosineljänneksen lopulta löytyy Tilastotietokannastamme, taulukosta Sijoitusvarat alueittain.

3. Minkälaisiin sijoituskohteisiin ulkomaille sijoitetaan?

Ulkomaisista sijoituksista osakesijoituksia oli vuoden 2024 lopussa 73 prosenttia (160,2 miljardia), korkosijoituksia 23 prosenttia (50,4 miljardia) ja kiinteistösijoituksia 4 prosenttia (8,7 miljardia). Osakesijoitukset sisältävät noteeratut ja noteeraamattomat osakkeet, pääomasijoitukset, hedge–rahastosijoitukset, osakerahastosijoitukset sekä myös yhdistelmärahastosijoitukset (rahastot, jotka sijoittavat sekä osake- että korkosijoituskohteisiin). Korkosijoitukset sisältävät rahamarkkinasijoitukset, joukkovelkakirjat ja vaihtuvakorkoiset velkakirjat.

Tuorein tieto viimeisimmän vuosineljänneksen lopulta löytyy Tilastotietokannastamme taulukosta Sijoitusvarat alueittain,valitsemalla Alue-taulukkoon muut vaihtoehdot paitsi Suomi.

Viime vuosina rahastojen ja muun välillisen sijoittamisen osuus on kasvanut voimakkaasti. Välillisissä sijoituksissa joku muu kuin eläkevakuuttaja itse, kuten ulkopuolinen rahastonhoitaja, valitsee lopulliset sijoituskohteet. Mitä kaukaisemmista sijoituskohteista on kysymys, sitä enemmän rahastot painottuvat suoraan sijoittamiseen verrattuna. Tämä johtuu siitä, että työeläkevakuuttajien sijoituspalveluissa työskentelevä henkilöstö pystyy keskittymään syvällisesti vain rajalliseen määrään markkina-alueita. Tästä syystä käytetään kaupallisia varainhoitajia hajautuksen toteuttamisessa.

4. Miksi rahastojen ja välillisen sijoittamisen käyttö on lisääntynyt työeläkevarojen sijoittamisessa?

Rahastojen käyttämiseen on monta syytä. Työeläkevarojen sijoittamisessa yksi keskeinen lähtökohta on sijoitusten hajauttaminen sekä maantieteellisesti että erilaisiin sijoituskohteisiin. Hajauttamalla sijoituksia hallitaan riskejä, kun kaikki varat eivät ole samantyyppisissä kohteissa. Lisäksi hajauttamalla pystytään tavoittelemaan parempia tuottoja.

Rahastojen käytössä on kyse myös kustannustehokkuudesta. Sijoituspäätösten tekeminen edellyttää riittävän syvällisten tietojen hankkimista valittavista kohteista. Työeläkevakuuttajien sijoituspalveluissa työskentelevä henkilöstö pystyy perehtymään syvällisesti vain rajalliseen määrään kansainvälisiä markkina-alueita.

Tästä syystä työeläkevakuuttajien kaltaiset institutionaaliset sijoittajat ympäri maailman käyttävät kaupallisia varainhoitajia tai managereita sijoitusten hoitamiseen. Näillä varainhoitajilla voi olla globaalisti palveluksessaan tuhansia ammattilaisia, jolloin paikallisten markkinoiden tuntemus saadaan hankittua kustannustehokkaasti.

Tietojen kerääminen itse suoraan tuhansista kaukaisista sijoituskohteista vaatisi nykyistä suuremmat resurssit työeläkevakuuttajien sijoitusosastoille, ja lisäisi siten työeläkevarojen sijoittamisen kuluja.

5. Mitä seurauksia olisi sillä, jos työeläkevarojen sijoittamista ulkomaisiin kohteisiin rajoitettaisiin?

Jos työeläkevarojen sijoittamista rajoitettaisiin esimerkiksi tietyille alueille tai tiettyihin kohteisiin, suurennettaisiin sijoitusriskejä ja pienennettäisiin mahdollisuuksia parhaisiin tuottoihin.

Työeläkejärjestelmän rahoittamiseen on käytössä vain kolme elementtiä: työeläkemaksut, eläke-etuudet ja sijoitusten tuotot. Järjestelmän rahoitustasapainoon voidaan vaikuttaa vain näihin elementteihin vaikuttamalla. Sijoitustuottojen heikentyminen lisäisi painetta maksujen nostoon tai etuuksien leikkaamiseen.

6. Miksi hyvien tuottojen tavoittelu ohjaa niin voimakkaasti työeläkesijoittamista?

Työeläkevarojen sijoittamisessa tähdätään parhaaseen mahdolliseen tuottoon, koska sijoitustuottoja tarvitaan suomalaisten työeläkkeiden rahoittamiseen. Tuotoilla on suora yhteys työntekijöiden ja työnantajien maksaman työeläkemaksun tasoon: mitä paremmat tuotot, sitä matalampana työeläkemaksut pystytään pitämään ja sitä vähemmän tarvitsee heikentää etuuksia, vaikka työeläkemaksuja maksavat ikäluokat pienenevät. Pitkän aikavälin nyrkkisääntö on, että jos sijoitusten keskimääräinen vuosituotto kasvaa puoli prosenttiyksikköä, työeläkemaksu alenee yhden prosenttiyksikön.

Työeläkevakuuttajat arvioivat kunkin sijoituskohteen tarkkaan valmistellessaan sijoituspäätöstä. Työeläkevakuuttajien sijoitustoiminta perustuu lainsäädännön velvoitteeseen; työeläkevarat on sijoitettava tuottavasti ja turvaavasti. Varat sijoitetaan siten, että niille saadaan mahdollisimman hyvät tuotot sallitulla riskillä suomalaisten työeläketurvan kattamisen tueksi.

Yksi osa tuottavuuden arviointia on kohteen verotehokkuus. Jos on suuri riski siitä, että iso osa tuotoista jäisi saamatta kaksin- tai kolminkertaisen verotuksen takia, saatetaan tällainen sijoituspäätös jättää kokonaan tekemättä.

Sekä yksityis- että julkisilla aloilla työeläkejärjestelmästä maksetaan eläkkeinä ulos enemmän kuin eläkemaksutuloina tulee sisään. Yksityisaloilla näin ollut vuodesta 2013 alkaen ja julkisilla aloilla vastaava käänne tapahtui vuonna 2017.

Muutos on ollut seurausta väestön ikääntymisestä, ja siihen on varauduttu nimenomaan eläkevarojen pitkäjänteisellä sijoittamisella. Muutoksen seurauksena uutta sijoitusvarallisuutta ei järjestelmään kuitenkaan maksujen kautta enää kerry, ja rahastoitujen varojen määrä kasvaa vain onnistuneen sijoitustoiminnan kautta.

Mikäli sijoitustoiminnan tuottojen saamisen edellytykset heikentyvät, vastuunkantajiksi päätyvät lopulta suomalaisten eläkkeiden maksajat ja saajat, eli työntekijät ja työnantajat.

7. Mitä veroparatiiseilla tarkoitetaan?

Veroparatiisien määrittely on hankalaa, sillä niille ei ole olemassa yhtä yhtenäistä määritelmää.

Esimerkiksi OECD määrittelee veroparatiiseiksi sellaiset valtiot tai alueet, joissa ei ole verotusta lainkaan tai verotuksen taso on hyvin nimellinen, käytössä on vahva tietosuoja, joka estää muiden maiden viranomaisia saamasta tietoa sijoitetuista varoista ja niiden tuotoista, ja joissa yhtiöt eivät harjoita mitään todellista toimintaa. Eri organisaatiolla, kuten kansainvälisellä valuuttarahastolla ja Tax Justice Network -järjestöllä, on olemassa omia listojaan veroparatiiseiksi katsottavista maista.

Eri tahojen esittämät arviot veroparatiisien määrästä vaihtelevat neljästäkymmenestä seitsemäänkymmeneen.

Veroparatiisikeskustelussa voi myös joskus sekoittua verokilpailu ja veroparatiisimainen toiminta. Jotkut valtiot kilpailevat veroratkaisuilla pyrkien houkuttelemaan yrityksiä ja investointeja alueelleen. Rajanveto veroparatiisien ja verokilpailusyistä mataliin verokantoihin päätyneiden maiden välillä ei ole yksiselitteistä. Esimerkiksi Suomessa on yritysverokannan alentamista perusteltu verokilpailulla.

8. Miten työeläkesijoituksia voi päätyä niin sanotuissa veroparatiiseissa toimiviin yrityksiin?

Ulkomaisia rahastoja käytetään, kun sijoitetaan kaukaisiin yrityksiin esimerkiksi Aasiassa sekä Pohjois- ja Etelä-Amerikassa. Tällöin rahasto sijoittaa yrityksiin ja työeläkevakuuttaja rahastoon. Nämä ulkomaisiin yrityksiin sijoittavat rahastot saattavat pitää kotipaikkanaan myös niin sanottuja veroparatiiseja eli maita, joissa yritysten tuottoja ei veroteta lainkaan tai verotetaan vain hyvin vähän.

Kansainvälisillä rahastoilla on asiakkaina sijoittajia kymmenistä maista. Rahastojen varoja taas sijoitetaan edelleen kymmeniin maihin. Näillä kaikilla on omat verolakinsa. Veroparatiiseihin rekisteröityjen yhtiöiden käyttö kansainvälisessä sijoitustoiminnassa liittyy usein siihen, ettei sijoitustuottojen haluta joutuvan moninkertaisen verotuksen kohteeksi eri maiden vaihtelevien verolakien johdosta.

Tällä hetkellä globaalin sijoittajan on käytännössä mahdotonta täysin välttää veroparatiiseja, jos sijoituksia ulkomaille ylipäänsä halutaan hajautetusti tehdä. Suomalaiset työeläkevakuuttajat ovat kansainvälisessä vertailussa pienehköjä sijoittajia. Ne eivät voi valita kansainvälisten varainhoitajien käyttämiä sijoitusrakenteita tai verotuksellisia ratkaisuja, koska rakenteet on suunniteltu globaalilla tasolla ja eri mantereilta tuleville sijoittajille.

Suomalaiset työeläkevakuuttajat eivät kierrä veroja. On erotettava tilanteet, joissa sijoitustoiminnassa pyritään välttämään moninkertaista verotusta ja toisaalta tilanne, jossa toimija pyrkii estämään tuottojen yhdenkertaisenkin verotuksen, toisin sanoen kiertää veroja. Veronkiertoon tähtääminen on erotettava institutionaalisten sijoittajien pyrkimyksestä välttää moninkertaista verotusta eläkevarojen tuotoille.

9. Mikä osuus työeläkevaroista on sijoitettu matalan verotuksen maissa toimiviin kohteisiin?

Työeläkevaroja oli vuoden 2024 lopussa yhteensä 271 miljardia euroa. Ylivoimaisesti suurimman osuuden työeläkevakuuttajien ulkomaisista suorista sijoituksista muodostavat osakkeet sekä joukkovelkakirjat. Suorien osake- ja korkosijoitusten verotus on tavallisimmin hoidettu lähdeverotuksella kussakin maassa. Tällöin sijoittaja maksaa saamastaan osinko- ja korkotulosta lähdeveron maksuvaltioon automaattisella menettelyllä.

Kaikki ulkomaiset rahastosijoitukset eivät ole matalan verotuksen maissa toimivissa kohteissa. Se mihin maahan rahasto on rekisteröity, on myös usein eri asia kuin se mihin maihin varsinaiset sijoitukset kohdistuvat: rahastojen varoja sijoitetaan edelleen kymmeniin maihin.

Telalla ei ole tilastointia, joka erottelisi sijoitukset liikkeelle laskijan kotimaan verotuskäytäntöjen perusteella. Eri lähteiden mukaan työeläkealan rahastomuotoisia tai suoria sijoituksia on yleensä veroparatiiseiksi määritellyissä maissa tai alueilla kaikkiaan noin 40 miljardin euron arvosta. Näistä arviolta kolme neljäsosaa oli Euroopan unionin jäsenmaissa.

10. Kannattavatko työeläkevakuuttajat veroparatiiseja?

Työeläkealalla vastustetaan ehdottomasti veronkiertoa ja laitonta toimintaa. Kyse on poliittisesta ongelmasta, johon tulisi puuttua lainsäädännön ja verokäytäntöjen kautta. Veroparatiiseissa yhtiöiden verotus on matalaa tai sitä ei ole ollenkaan, ja toiminnan läpinäkyvyys on heikkoa. Väärinkäytösten riski on suuri, jos tuottoja voidaan hakea säännösten ja valvonnan puutteen kustannuksella. Verovaroja tarvitaan globaalisti kaikissa yhteiskunnissa.

Suomalaiset työeläkesijoittajat eivät kierrä veroja, mutta kaksin- tai kolminkertainen verotus halutaan välttää, jotta työeläkkeiden rahoittamiseen saadaan mahdollisimman hyvät tuotot. Veronkierto taas on toimintaa, jossa erilaisia rakenteita käytetään siten, että toimijan tulot ja voitot jäävät kokonaan verottamatta, tai ne jäävät ilmoittamatta toimijan rekisteröintivaltion verottajalle. Tällöin järjestelyn tarkoituksena on veronmaksun välttäminen jättämällä tahallisesti ilmoittamatta liiketoiminnasta saatu tulo veroviranomaisille.

Veroparatiiseja käytetään tällaiseen toimintaan ja on tärkeää, että siihen puututaan kansainvälisin toimin. Sijoitustoiminnan kansainvälisiä rakenteita tai eri maiden verolainsäädäntöä ei voida muuttaa vain Suomen tai suomalaisten työeläkevakuuttajien toiminnalla.

EU on toimijana tärkeässä asemassa ja olisi toivottavaa, että EU omaksuisi Yhdysvaltojen painostuslinjan ”verokeidasvaltioita” kohtaan sekä se, että kaikki jäsenmaat sisällyttäisivät lainsäädäntöönsä yleisen veronkiertosäännöksen. Veronkierron kansainvälisessä kitkemisessä olennaista olisi riittävä painostus niitä valtioita kohtaan, jotka nykyisin ylläpitävät veronkierron mahdollistavia rakenteita lainsäädännössään. Tällaisia valtioita on myös EU:n sisällä.

11. Kiertävätkö työeläkevakuuttajat veroja?

Suomalaiset työeläkevakuuttajat eivät kierrä veroja; ne ilmoittavat tulonsa Suomen elinkeinoverolain mukaan Suomessa. Suomi ei myöskään menetä verotuloja työeläkevakuuttajien käyttämien kansainvälisten sijoitusrakenteiden johdosta. Kansainvälisten sijoitusrakenteiden läpinäkyvyyttä ja tietojensaantia niistä tulee parantaa, jotta niitä ei voitaisi käyttää veronkiertotarkoituksiin.

Työeläkevakuuttajien sijoituksia koskevat tiedot ovat avoimesti saatavilla. Ne ilmoittavat kaikki varansa ja saamansa tuotot muun muassa kirjanpidossa, tuottoraporteissa, omissa tilinpäätöksissään sekä yksityisalojen työeläkevakuuttajat myös veroilmoituksissaan. Julkisten alojen Keva ja Valtion eläkerahasto on lakisääteisesti vapautettu verosta. Työeläkevakuuttajille ei yleensä jää tuloveroa maksettavaksi, koska verotuksessa otetaan vähennyksenä huomioon tulevaisuuden eläkkeistä työeläkevakuuttajille aiheutuva eläkevastuiden kasvu. Varathan ovat eläkevastuiden katteena.

Euroopan unionin jäsenmaissa eläkerahastot on yleensä vapautettu kokonaan sijoitustuottojen verosta. Eläkerahastojen verottaminen vain kasvattaisi työeläkemaksua ja/tai aiheuttaisi eläkkeiden leikkaamista.

12. Toisiko veroparatiisen kieltäminen lisää verotuloja Suomeen?

Jotkut toimijat käyttävät veroparatiiseja myös yksinkertaisenkin verotuksen kiertämiseen (toisin sanoen verosta kokonaan vapautumiseen). Tähän toimintaan puuttuminen esimerkiksi tietojensaantia lisäämällä olisi tärkeää verokertymien lisäämiseksi niin Suomessa kuin muissa maissa.

Vaikka veroparatiiseista luovuttaisiin, kansainvälisiä rahastoja työeläkesijoittamiseen käytettäessä lisää saatavat verovarat eivät päätyisi Suomeen. Tämä johtuu siitä, että suomalaiset työeläkevakuuttajat ilmoittavat nytkin tulonsa Suomen verotuksessa. Kansainvälisten sijoitusten siirtäminen kireämmän verotuksen maihin kasvattaisi verotuloja näissä uusissa kohdemaissa, mutta pienentäisi Suomeen saatavaa verojenjälkeistä sijoitustuottoa.

Vaikutuksia saattaisivat pienentää ulkomaisten verojen hyvitys- ja vapautusmenetelmät, joiden avulla ulkomaille maksettua veroa voidaan pyrkiä hyvittämään kotimaassa. Tämä ei kuitenkaan auta työeläkesijoittajia, sillä työeläkevakuuttajat voivat pienentää elinkeinoverolain mukaan verotettavaa tuloa vastuuvelan suhteessa. Lisäksi Valtion Eläkerahasto ja Keva ovat lakisääteisesti kokonaan verovapaita Suomessa. Näistä syistä ulkomaiset verot jäisivät pääosin rasittamaan tuottoja täysimääräisesti ja olisivat lopulta pois työeläkkeiden rahoituksesta.

Työeläkevakuuttajat haluavat siis ennen kaikkea varmistaa, että työeläkevarojen sijoitustuottoon ei kohdistu kahden- tai kolmenkertaista verotusta, jolloin tuotoista maksettaisiin veroa sekä Suomeen että ulkomaille tai moneen eri maahan.

13. Miten veronkiertoon voitaisiin puuttua?

Kukin valtio päättää kansallisesti verolainsäädännöstään. Valtioiden välisestä verotusoikeuden jakamisesta sovitaan tavallisimmin verosopimuksilla. Verosopimukset voivat kuitenkin myös mahdollistaa erilaisten verovapautusten hyödyntämisen eri valtioissa. Tämä voitaisiin tehokkaimmin välttää, mikäli kaikki valtiot sisällyttäisivät yleisen veronkiertosäännöksen lainsäädäntöönsä.

Globaalisti toimivat verokonsultit suunnittelevat ja muotoilevat jatkuvasti erilaisia rakenteita, joita valtiot eivät nimenomaisesti ole rajoittaneet tai säännelleet. Tämän vuoksi yleisen säännöksen sisällyttäminen kunkin maan lakeihin olisi tärkeää. Kaikkien EU-maidenkaan lainsäädännöt eivät sisällä yleistä veronkiertosäännöstä. Olisi tärkeää, että sellainen otettaisiin osaksi kaikkien EU-maiden lainsäädäntöä.

Moni EU:n jäsenmaa on luonut lainsäädäntöönsä yhteisöjä tai rakenteita, joita verotetaan maassa alhaisella tasolla tai joiden avulla voidaan saavuttaa merkittäviä verohelpotuksia. Tällaisia järjestelyjä on käytössä muun muassa Irlannissa, Hollannissa, Iso-Britanniassa, Kyproksella ja Luxemburgissa. Muualla maailmassa tällaisia järjestelyjä on käytössä muun muassa Yhdysvalloissa, Caymansaarilla ja Neitsytsaarilla.

Kansainvälisesti EU on käynnistänyt aloitteen, jolla pyritään harmonisoimaan jäsenmaiden verotusta. EU:n piirissä julkistettiin syksyn 2012 aikana useita eri ohjelma-aloitteita kansainväliseen verotukseen liittyen.

Mikäli toimenpide-ehdotukset toteutettaisiin kussakin jäsenmaassa, voisivat jäsenvaltioiden verokertymät kasvaa ja verojen välttely vähentyä. Veronkierron kansainvälisessä kitkemisessä olennaista olisi kuitenkin ennen kaikkea riittävä painostus niitä valtioita kohtaan, jotka nykyisin ylläpitävät veronkiertorakenteita lainsäädännössään.

Yhdysvaltain veroviranomaiset ovat 2010-luvun alkupuolella saaneet haltuunsa verotietoja muun muassa Sveitsin pankeista painostuskeinoin. Verotulojen kertymän kannalta voisikin olla tehokkaampaa, mikäli Euroopan komissio omaksuisi Yhdysvaltain painostuslinjan ”verokeidasvaltioita” kohtaan ja kaikki jäsenmaat sisällyttäisivät lainsäädäntöönsä yleisen veronkiertosäännöksen. Mikäli jäsenvaltiot saisivat esimerkiksi Sveitsin, Luxemburgin, Cayman-saarten sekä joidenkin muiden valtioiden rahoituslaitoksiin siirrettyjen varojen tiedot, joista varoista ei niiden lähdemaassa ole maksettu asianmukaisia veroja, auttaisi tämä jäsenvaltioita toteuttamaan yhdenkertaisen verotuksen näidenkin varojen osalta.

14. Otetaanko työeläkevarojen sijoittamisessa mitenkään huomioon sijoittamisen vastuullisuutta?

Kaikilla työeläkevakuuttajilla on omat menettelynsä ja periaatteensa sijoitusten vastuullisuuden arviointiin ja tarkasteluun. Työeläkevakuuttajien on kannettava vastuunsa ennen kaikkea suomalaisia edunsaajia eli nykyisiä ja tulevia eläkeläisiä kohtaan. Työeläkevarat on sijoitettava tuottavasti ja turvaavasti, ja eläkevastuut on katettava joka vuosi.

Globaalin vastuullisuuden kannalta välillisissä sijoituksissa on kuitenkin haasteena sijoituskohteiden läpinäkyvyyden puute sekä suoraan omistukseen verrattuna usein pienemmät vaikutusmahdollisuudet.

Työeläkevakuuttajat valitsevat varainhoitajansa tarkkaan ja huolellisesti, ja varainhoitajien valinnassa kiinnitetään tuottotasojen lisäksi huomiota vastuulliseen toimintaan. Varainhoitajia kilpailutetaan aktiivisesti ja niiden keskinäistä paremmuutta seurataan.

Vastuullinen sijoittaminen on tärkeä osa työeläkevakuuttajien sijoitustoimintaa, joten siihen liittyvien linjausten määrittely on siksi jokaisen toimijan omalla vastuulla. Työeläkevakuuttajien tarkempiin linjauksiin liittyen vastuullisuuteen ja omistajaohjaukseen voi tutustua kunkin toimijan omilta verkkosivuilta ja tilinpäätöksistä.

Työeläkevarojen sitoutumista erilaisiin kansainvälisiin sitoumuksiin on myös tarkasteltu kootusti Telassa:

15. Häviääkö työeläkerahaa veroparatiiseihin?

Työeläkevaroja ei katoa veroparatiiseihin. Työeläkevarat tulee lain mukaan sijoittaa tuottavasti ja turvaavasti. Sijoituksista on saatava tuottoja. Kaikkialla rahoitusmarkkinoilla sijoitusten tuotot ajan kuluessa vaihtelevat, ja toisinaan niiden arvo nousee ja toisinaan myös alenee. Työeläkesijoitukset ovat kuitenkin tuottaneet vuodesta 1997 alkaen keskimäärin noin 4,0 prosenttia vuodessa (reaalinen tuotto).

Työeläkesijoituksia ei myöskään mitenkään piiloteta matalan verotuksen maihin, vaan sijoituksia koskevat tiedot ovat avoimesti saatavilla. Kaikki sijoitukset raportoidaan Finanssivalvonnalle ja yksityisalojen työeläkevakuuttajat myös verohallinnolle. Lisäksi työeläkevakuuttajat ilmoittavat varat ja tuotot muun muassa tilinpäätöksissä ja tuottoraporteissa. Julkisten alojen Keva ja Valtion eläkerahasto on lakisääteisesti vapautettu verosta. Tuloveroja työeläkevakuuttajat maksavat vain vähän, koska verotuksessa otetaan huomioon työeläkevakuuttajalle tulevaisuuden eläkevastuista aiheutuva meno.

16. Mitä etua on nykyiselle tai tulevalle eläkkeensaajalle siitä, että sijoituskohteiden verotus ei ole kaksin- tai kolminkertaista?

Suomalaiset työeläkevakuuttajat haluavat välttää kaksin- tai kolminkertaista verotusta siksi, että sijoituksille saadaan mahdollisimman hyvät tuotot sallitulla riskillä. Kaikki sijoituksista maksettavat verot ja maksut vähennetään tuotoista, ja siten ne pienentävät eläkkeiden rahoitukseen saatavaa tuloa.

Pitkällä aikavälillä noin yksi neljäsosa yksityisalojen työntekijöiden eläkkeistä rahoitetaan vuosittain aiemmin rahastoiduilla maksuilla ja niiden sijoitusten tuotoilla. Työeläkesijoituksista maksettavan lisäveron kulut pitäisi kattaa työeläkemaksuja korottamalla tai eläke-etuuksia heikentämällä. Näin työnantajat ja työntekijät eli tulevat eläkkeensaajat päätyisivät lopulta kustannusten maksajiksi.