Delårsuppgifter för placeringarnas fördelning och avkastning

De sex största arbetspensionsplacerarna publicerar sina delårsrapporter fyra gånger om året, där de redogör för fördelningen av placeringarna och avkastningen för respektive kvartal. Utgående från dessa delårsrapporter uppdaterar vi vidstående delårsuppgifter för respektive arbetspensionsförsäkrare (s.k. avkastning/risktabeller), durationerna för masskuldebrevslån och siffrorna för öppna valutapositioner.

Innehållet på denna sida

Vad tabellerna säger?

I dessa s.k. avkastning/risktabeller presenteras fördelningen och avkastningen på placeringarna i procent.

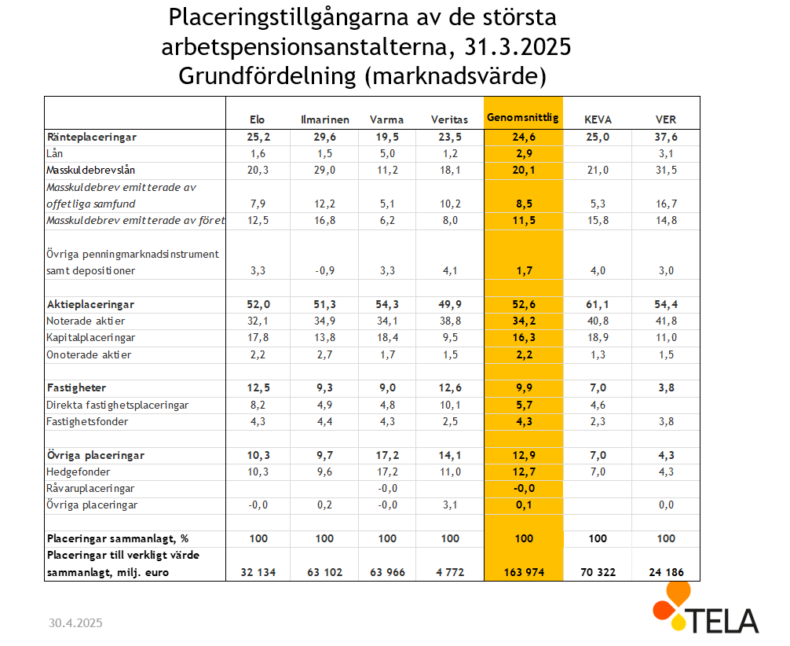

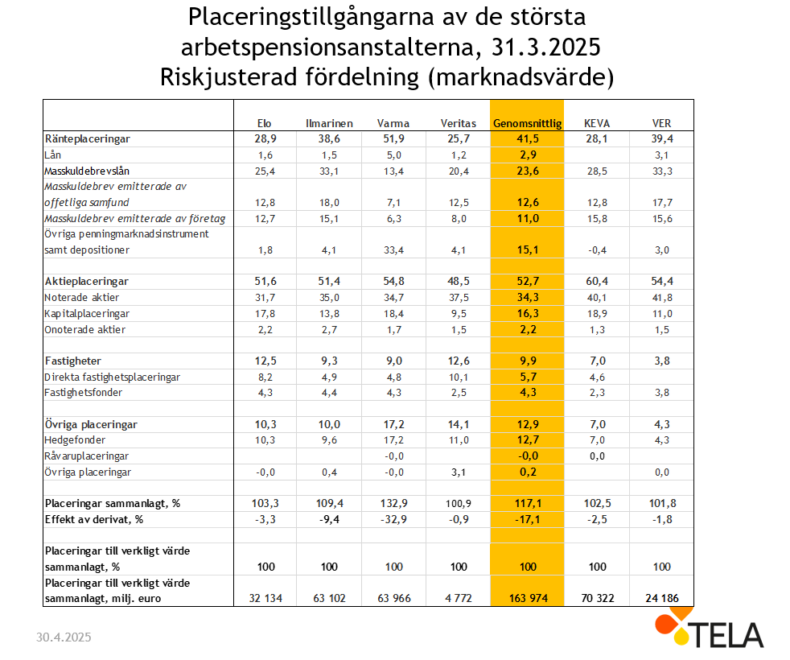

Basfördelningen visar placeringarnas sammanlagda marknadsvärde. Den riskjusterade fördelningen visar i sin tur placeringarnas marknadsvärde i en situation, där man beaktar inverkan av öppna derivatpositioner.

Grovt sagt redogör basfördelningen för fördelningen av investerade kontanter på olika placeringsobjekt. Riskfördelningen visar i sin tur den situation som uppnåtts, då riskpositionen i den underliggande basfördelningen har justerats med derivat.

Fyllning av tabellerna baserar sig på anvisningen som vår rapporteringsgrupp för placeringar har utarbetat.

Vi uppdaterar de tabeller som beskriver placeringarnas fördelning och avkastning efter att samtliga resultatuppgifter har publicerats.

Grundfördelning, marknadsvärde

Riskjusterad fördelning, marknadsvärde

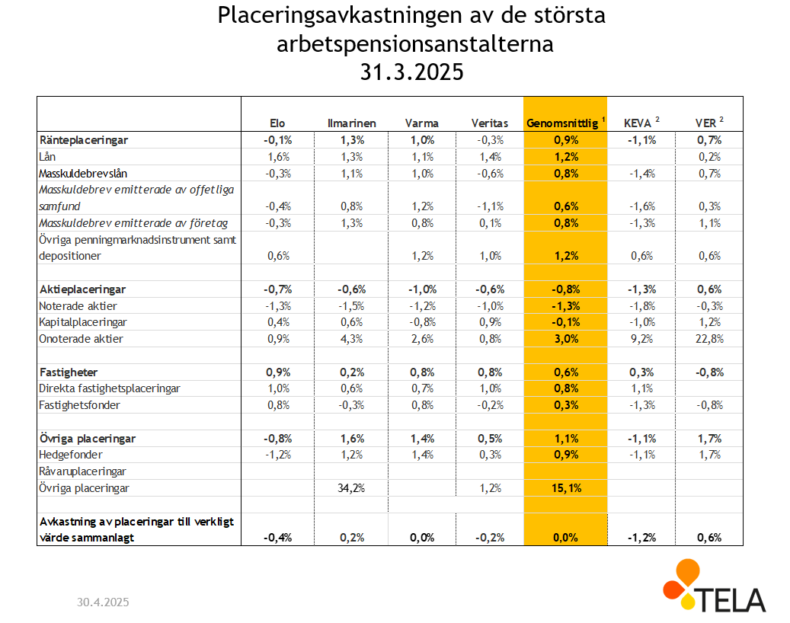

Placeringsavkastningen

Anteckningar till tabellen

1) Genomsnittet har beräknats i varje placeringskategori genom att betona varje anstalters avkastning med en vikt, som är medelvärdet av tillgångarna som funnits 31.12.2024 och 31.3.2025

2) Pensionsförsäkringsbolagen måste uppfylla solvenskrav. Den här lagstiftningen gäller inte de offentliga arbetspensionsanstalterna (Keva, VER). Finansministeriet har satt allokationsgränser för VER.

OBS: Avkastningssiffrorna för de olika tillgångsklasserna är inte helt jämförbara mellan olika pensionsförsäkrare, bl.a. på grund av valutaförändringar.

Arkiv av delårsuppgifter

Delårsuppgifter för tidigare år från 2005 och framåt finns i vår statistikdatabas. Vi uppdaterar de senaste siffrorna i databasen efter att samtliga resultatuppgifter har publicerats.

Durationerna för de största arbetspensionsförsäkrarnas masskuldebrevslån

Med duration avses för ränteriskens del den modifierade durationen, som beskriver masskuldebrevsplaceringarnas känslighet för förändringar i räntenivån.

Om durationen exempelvis är 4, innebär det att ränteplaceringarnas pris förändras med cirka 4 procent om ränteavkastningen, dvs. placerarens avkastningskrav förändras med en procentenhet. I praktiken gäller att ju högre duration, desto större är också ränterisken.

I vissa situationer kan durationen exempelvis med hjälp av derivat också vara negativ. Med en negativ duration kan man gardera sig mot en uppgång i räntenivån. Om räntenivån stiger (sjunker), sjunker (stiger) ränteplaceringarnas pris.

Information om durationerna finns i vår statistiska databas.

Öppen valutaposition

Den öppna valutapositionen beskriver de potentiella riskerna i arbetspensionsförsäkrarnas placeringsportföljer, särskilt valutarisken. Siffran uppges i procent av placeringarnas marknadsvärde.

Vid beräkningen av de öppna valutorna utreds först per valuta hur mycket placeringsportföljen innehåller placeringar noterade i olika valutor. Placeringarna omvandlas därefter till euro, och för varje valuta görs separat avdrag för de skydd som hänför sig till respektive valuta. Det skydd som hänför sig till olika valutor kan delvis vara bristfälligt eller överstiga den ursprungliga placeringen i valuta. Siffrorna nettas emellertid mot varandra, varpå man får fram den öppna valutapositionen för hela placeringsportföljen.

Om den öppna valutapositionen i främmande valuta (annan valuta än euro) t.ex. utgör 10 procent av marknadsvärdet på den totala placeringsportföljen, är av samtliga placeringar då 10 procent sådana som inte har skyddats med derivat och som därigenom är exponerade för eventuella förändringar i valutakurserna.

Ju större den öppna valutapositionen är, desto större risker hänför sig till placeringarna vid en nedgång i valutans värde. Om å andra sidan värdet på den utländska valutan stiger i förhållande till euron, stiger också placeringens värde för valutakomponentens del lika mycket som värdeförändringen i valutan. En öppen valutakurs kan således ha antingen en positiv eller negativ inverkan.

Information om öppen valutaposition finns i vår statistiska databas.

Mer ingående anvisningar om beräkningen av den öppna valutapositionen finns i anvisningen för upprättande av avkastning/risktabeller (dia nr 12).