Placeringsverksamhetens betydelse

Placeringsverksamheten och den avkastning som erhålls genom den har stor betydelse för det finländska arbetspensionssystemet. En del av de arbetspensionsavgifter som uppbärs respektive år fonderas för kommande år, och de fonderade medlen placeras på finansmarknaden. Syftet med placeringsverksamheten är att sänka nuvarande och framtida arbetspensionsavgifter.

Innehållet på denna sida

Placeringsverksamheten en del av pensionssystemet ända från början

När pensionssystemet för de anställda inom den privata sektorn skapades i början av 1960-talet, infördes partiell fondering som ett grundelement. I enlighet med fonderingssystemet fonderas och placeras en del av de arbetspensionsavgifter som årligen samlas in för framtida pensioner, och resten används för att finansiera de pensioner som betalas ut under året i fråga. Detta har varit förfarandet ända sedan systemets begynnelse.

På motsvarande sätt täcks en del av de arbetspensioner som betalas ut respektive år med tidigare fonderade tillgångar och avkastningen på dem.

Också inom den offentliga sektorn används s.k. buffertfonder, som huvudsakligen togs i bruk vid ingången av 1990-talet. Till dessa fonder har i tiderna samlats en del av de årliga pensionsavgifterna som beredskap för framtida pensionsutgifter. Under 2010-talet har man börjat upplösa de buffertfonder som kommunsektorn och Statens pensionsfond samlat in och pengarna används till löpande pensioner.

Placeringsverksamheten sänker arbetspensionsavgiften

Syftet med fonderingen av arbetspensionstillgångarna och placeringen av de fonderade medlen är att sänka de arbetspensionsavgifter som tas ut av arbetstagarna och arbetsgivarna – nu och i framtiden. När en del av pensionerna kan finansieras med fonderna och de placeringsintäkter som erhållits på dem, kan arbetspensionsavgiften hållas på en lägre nivå än vad pensionsutgiften skulle förutsätta.

Avkastningen på placeringarna inverkar inte på de pensioner som betalas ut, och eventuella dåliga placeringar minskar inte arbetspensionerna. Placeringsintäkterna inverkar endast på hur mycket arbetspensionsavgifter som måste samlas in av arbetsgivarna och arbetstagarna för finansieringen av pensionerna.

Utan placeringstillgångarna och avkastningen på dem skulle man i året 2023 vara tvungen att samla in cirka 1,2 miljarder euro mer för arbetspensionerna inom den privata sektorn än vad som var fallet. Det skulle innebära 1,15 procentenheter mer i arbetspensionsavgifter på lönerna än vad som i verkligheten året 2022 tas ut.

Syftet med placeringen av arbetspensionstillgångarna är således att trygga arbetspensionerna med en så låg arbetspensionsavgift som möjligt. På detta sätt stöds också sysselsättningen, eftersom arbetspensionsavgifterna utgör en del av lönebikostnaderna.

Ränta på ränta-fenomenet till hjälp

Begreppet ”ränta på ränta” förekommer i samband med sparande men gäller också vid placeringen av arbetspensionstillgångarna. Över tid inflyter avkastning på placeringarna, både på det ursprungligen investerade kapitalet och på den avkastning som influtit under tidigare år. Således kan avkastningarna öka, även om nytt kapital inte längre skulle investeras. Detta kallas för ränta på ränta-fenomenet.

När placeringarna i arbetspensionssystemet görs med en tidshorisont som sträcker sig över flera årtionden, har ränta på ränta-fenomenet stor betydelse för avkastningen.

Tidshorisonten sträcker sig över flera årtionden

Inom arbetspensionsplacering är tidshorisonten inte ett kvartal eller ett år utan en längre period – flera år, rentav årtionden. Därför lönar det sig också att uppskatta intäkterna av placeringsverksamheten över längre tid.

Ett dåligt kvartal eller även ett helt år är inte avgörande med tanke på systemets hållbarhet. Den avkastning som influtit under en kort tid berättar mer om marknadsförhållandena under ifrågavarande period än om hållbarheten i arbetspensionsförsäkrarnas placeringsplaner och hur bra de fungerar.

Avkastningen på arbetspensionsplaceringarna varierar årligen – ibland även mycket. Avkastningen har emellertid huvudsakligen varit positiv: åren 2005–2024 har det endast förekommit fyra år med negativ avkastning. Även negativa år hör till placeringsmarknadens natur, framför allt inom aktier.

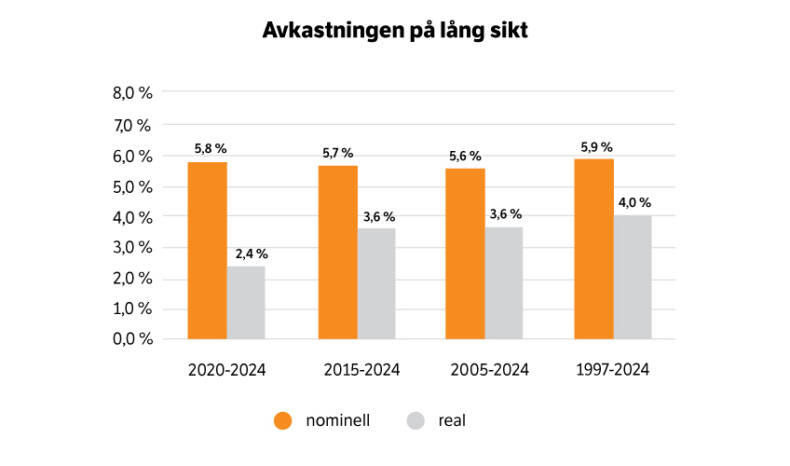

Det finns jämförbara uppgifter om arbetspensionstillgångarna och avkastningen på dem från och med 1997. Om placeringsavkastningen betraktas under en period från början av 1997 fram till utgången av 2024, har den genomsnittliga årliga nominella avkastningen för branschen som helhet varit 5,9 procent. När denna nominella avkastning rensas för inflationens inverkan, dvs. uppgången i konsumentpriserna, är den årliga reala avkastningen för motsvarande tid 4,0 procent.

På motsvarande sätt har den genomsnittliga årliga nominella avkastningen de senaste tio åren (2015–2024) varit 5,7 procent och den reala avkastningen 3,6 procent. De senaste fem åren (2020–2024) har den genomsnittliga nominella avkastningen varit 5,8 procent och reala avkastningen 2,4 procent.

Pensionsskyddscentralen gör långtidskalkyler över arbetspensionernas utveckling och pensionssystemets hållbarhet. I de kalkyler som publicerades hösten 2016 reagerade Pensionsskyddscentralen på de svaga placeringsutsikterna och framför allt på den låga räntenivån genom att sänka den antagna reala avkastningen som används i arbetspensionssystemets hållbarhetskalkyl från tidigare 3,5 procent till 3,0 procent för de följande tio åren. I våren 2019 sänktes den antagna reala avkastningen till 2,5 procent för åren 2019–2028, varefter antagandet återställs till 3,5 procent. I de senaste kalkylerna som publicerades i oktober 2022 fortsatte Pensionsskyddscentralen det 2,5 procent reell avkastningsantagande fram till 2031.

Om ovan beskrivna avkastning på lång sikt (från början av 1997) jämförs med detta avkastningsantagande, har antagandet överskridits i fråga om både en antagen avkastning på 2,5 och 3,5 procent.

Grovt taget kan man säga att om fondernas avkastning på lång sikt i snitt motsvarar avkastningsantagandet, behöver den nuvarande planen gällande arbetspensionsavgiften inte justeras. Om fondernas genomsnittliga avkastning på lång sikt försämras med 0,5 procentenheter, måste pensionsavgifterna höjas med 1 procentenhet och tvärtom.

Placeringsintäkternas betydelse ökar i framtiden

Också för närvarande täcks en del av de arbetspensioner som betalas ut med medel från pensionsfonderna och placeringsintäkterna på dem. De arbetspensionsavgifter som samlas in har sedan 2013 inte längre räckt till för arbetspensionerna inom den privata sektorn. Motsvarande vändning var ett faktum också inom den offentliga sektorn 2017, varefter pensionsutgifterna har varit större än avgiftsintäkterna.

Skillnaden mellan pensionsutgifterna och avgiftsintäkterna har uttryckligen täckts med fonderna och avkastningen på deras placeringar: exempelvis 2023 användes från pensionsfonderna ungefär cirka 5,7 miljarder euro till pensioner (privat och offentlig sektorn tillsammans).

I fortsättningen betalas allt fler pensionseuron från fonderna, när pensionsutgifterna år för år ökar och blir större än de intäkter som samlas in i form av arbetspensionsavgifter. Detta har varit ett av syftena med arbetspensionsfonderna.

I arbetspensionssystemets hållbarhetskalkyl har de nuvarande fonderna och den avkastning som erhålls på dem tagits i beaktande.